Scalynx publie un nouvel whitepaper

Anticipation de crises pour les stratégies d’investissement

Introduction

Les sociétés de gestion d’actifs investissent des sommes considérables dans les services de fournisseurs de données, en plus des indicateurs construits en interne. Il est alors dans leur intérêt d’être capables d’extraire de la valeur des relations statistiques qui peuvent en découler et par conséquent, il serait précieux pour eux de disposer d’outils capables de capturer les interactions au sein de toutes ces séries temporelles afin d’atténuer les risques d’investissement et d’obtenir un avantage concurrentiel.

Dans ce whitepaper, nous présentons une méthodologie de nowcasting basé sur l’IA causale pour construire des indicateurs personnalisés d’évènements extrêmes (crises) pour tout type de classe d’actif et pour n’importe quel actif cible en utilisant des séries temporelles multivariées (les variables explicatives). En mesurant les relations causales entre les variables explicatives et leurs influences sur l’actif cible, nous montrons que nos indicateurs proposés ont un pouvoir prédictif élevé, qu’ils aident à détecter une crise mieux et plus tôt et qui par conséquent permet de générer plus d’alpha que les indicateurs classiques d’aversion au risque.

L’approche IA Causale Quantamental étude de cas S&P 500

Nous cherchons à créer un indicateur de crise pour le S&P 500 à partir de données publiques. Nous avons par conséquent choisi une liste de variables explicatives sur la macro-économie et différents marchés comme le marché action (Equity), de change (FX), de taux (Fixed Income), de matière première (Commodities). Nous utilisons l’API FRED pour récupérer les séries temporelles quotidiennes de janvier 2018 à septembre 2022 afin de capturer plusieurs crises de natures différentes.

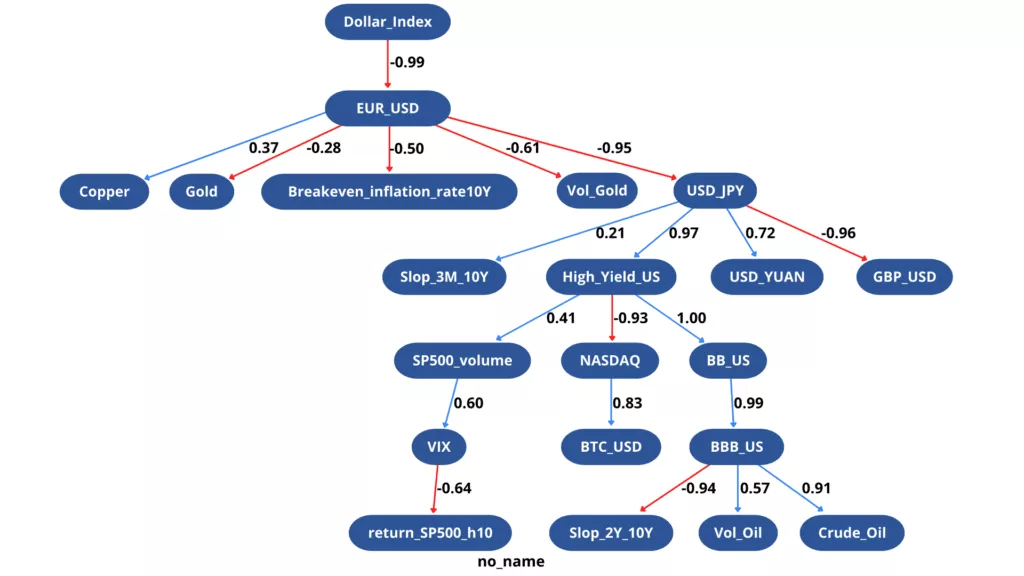

Nous utilisons la plateforme d’IA Causale de SCALNYX PROJECTOR™ pour créer un modèle causal à chaque date de la simulation permettant de capturer la dynamique des variables explicatives, les relations cause-e et qui peuvent en découler et leurs impact sur la probabilité que les rendements 10 jours du S&P 500 subissent une forte baisse ou un crash.

Figure 1 : DAG d’un modèle Causal AI pour le 21/07/2022. Ce modèle est utilisé pour calculer l’indicateur proposé au moyen d’inférences causales.

Extraire les signaux faibles pour construire un modèle whitebox et un indicateur explicable

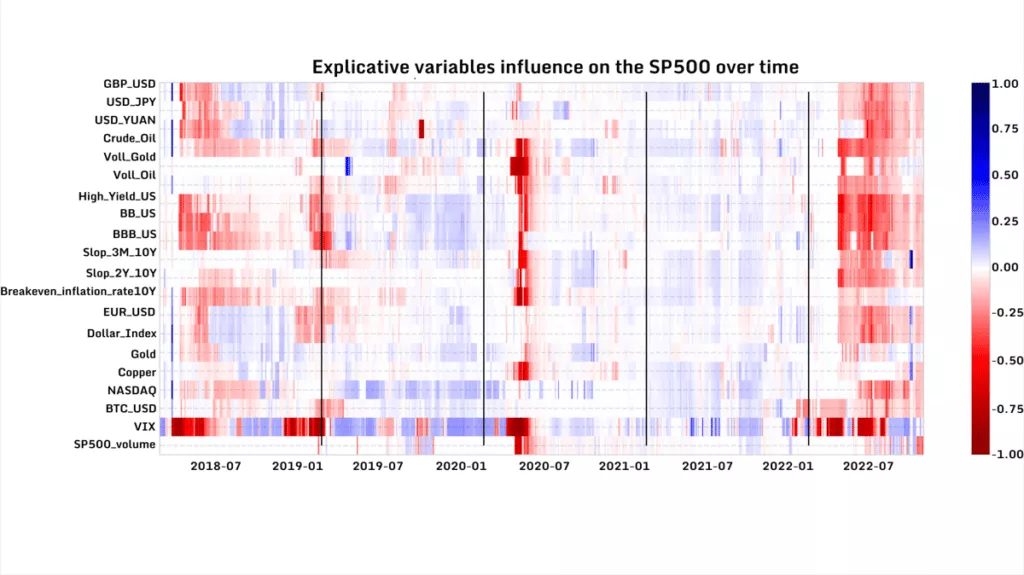

Notre modèle causal nous permet, par le biais d’inférence sur la cible, d’obtenir une distribution discrète sur les rendements de l’actif cible. Nous exécutons une simulation en parallèle sur la période 2018-2021 contenant des événements de crise extrêmes (tels que la crise Covid).

Pour chaque date, nous entraînons nouveau modèle d’IA Causal avec les observations des 270 jours précédents comme fenêtre d’apprentissage.

Figure 2 : Influence de 21 variables explicatives choisis entre 2018 et 2022 pour l’inférence du rendement du S&P 500 à l’aide d’un modèle causal. Le rouge représente les influences qui poussent vers des rendements extrêmement négatifs (crash), tandis que le bleu représente les influences vers des rendements extrêmement positifs.

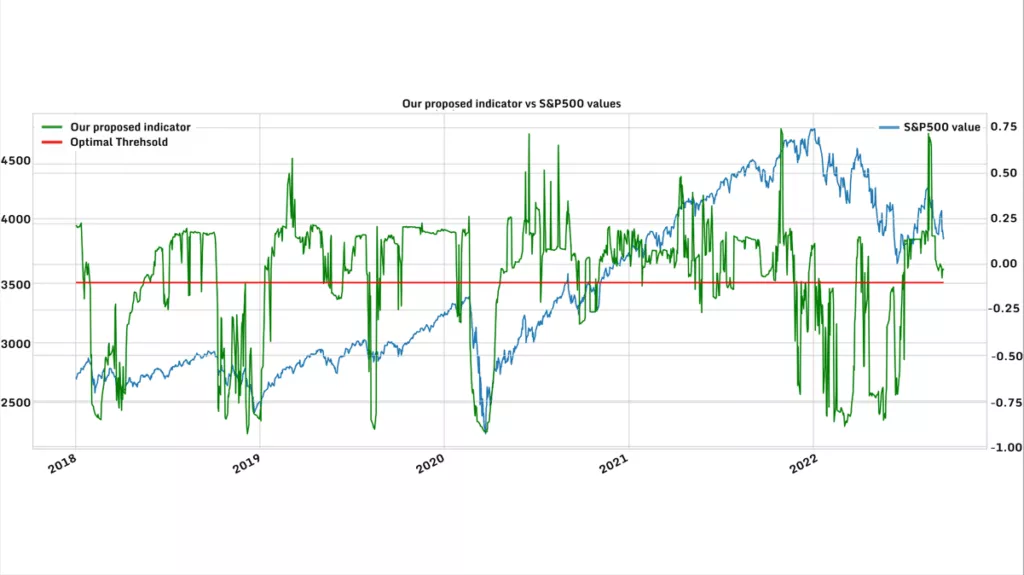

Utilisation de l’indicateur comme signal de trading

Maintenant que nous avons déterminé l’influence de chaque variable explicative sur l’actif cible, nous pouvons également déterminer l’influence globale de l’ensemble des variables explicatives sur l’actif cible. Cette influence est notre indicateur de crise proposé. Une valeur de l’indicateur proche de 1 indique que l’ensemble des informations des variables explicatives poussent les prochains rendements de l’actif des rendements extrêmement positifs tandis qu’une influence proche de -1 vers des rendements extrêmement négatifs.

Figure 3 : Valeur de l’indicateur de crise (en vert) représentant l’agrégation des influences de chaque variable explicative. La valeur seuil choisie est représentée en rouge.

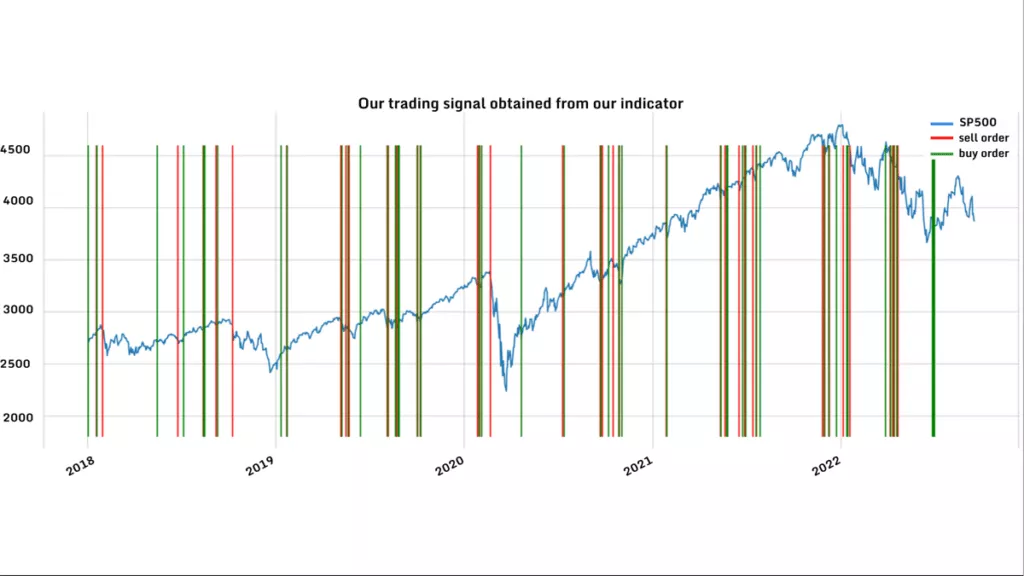

En mettant un seuil à ces valeurs d’indicateurs, nous pouvons obtenir un signal de trading pour chaque jour nous indiquant si nous devons prendre ou laisser une position dans un portefeuille. La figure 4 montre quand notre indicateur a donné un signal d’achat ou un signal de vente. Par ailleurs, elle montre aussi que le signal permet d’anticiper des grand crash qui peuvent durer une longue période mais aussi des crash qui ne durent que quelques jours.

Figure 4 : Signaux de trading d’achat/vente obtenus à l’aide d’un seuil choisi.

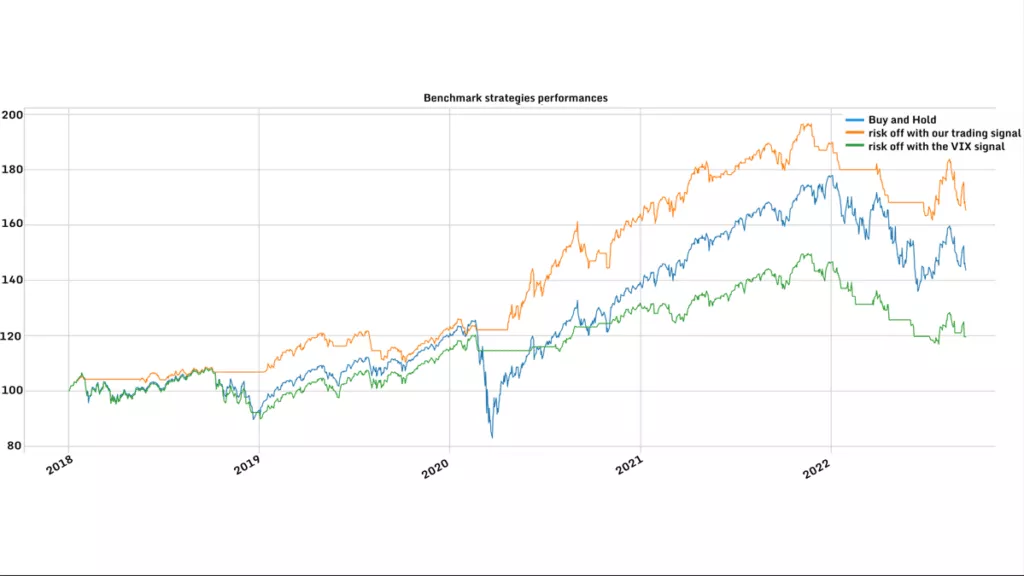

Backtesting des stratégies et génération d’alpha

Nous avons construit un indicateur étant plus sensible au risque que les indicateurs classiques d’aversion au risque. Pour tester cette affirmation, nous comparons 3 stratégies avec un backtest sur le S&P 500. La première stratégie, comme point de référence, est une stratégie buy-and-hold sur le S&P 500 permettant de nous assurer si les autres stratégies créés de l’alpha. Les deux autres stratégies sont appelées stratégies risk-o et prennent uniquement des positions longues et vendent les positions lorsque le signal indique qu’il est trop risqué de rester entièrement investi. Tandis que la stratégie risk-o combinée avec notre indicateur proposé surperforme comme attendu la stratégie buy and hold de 22%, le VIX pourtant décrit comme l’indicateur d’aversion au risque lié au S&P 500 ne permet pas de surperformer la stratégie buy and hold (sous-performe de -46%). La Figure 5 montre que notre indicateur proposé a permis d’anticiper la plupart des crises (quelle que soit leurs durées) alors que pour le VIX, suffisamment sensible pour anticiper certaines crises (rendements négatifs), n’est pas un indicateur précis car il cause des faux-positifs (rendements très positifs, qui sont détectés comme crises). Dans ce cas là, notre indicateur proposé est une alternative efficace pour anticiper les risques.

Figure 5 : Performance de la stratégie buy-and-hold vs stratégie risk-off avec notre indicateur et l’indicateur VIX. Notre indicateur a permis d’éviter des pertes en janvier 2018 ce qui lui a donné un net avantage par rapport au signal basé sur VIX, tandis que l’avantage comparatif le plus important obtenu l’a été pendant la crise de Covid, lorsque l’indicateur proposé a aidé à sortir de la position S&P 500 juste avant le big-down, alors que la stratégie basée sur VIX n’a quitté cette position que plus tard.

A propos :

La méthodologie de nowcasting présentée dans cet article et utilisant la plateforme IA causale de SCALNYX PROJECTOR™ peut être utilisé pour des stratégies d’investissement systématiques et fondamentales afin de construire des stratégies de rebalancement sur des portefeuilles d’aversion au risque pouvant générer de l’alpha. En construisant des indicateurs personnalisés sur mesure pour tous les actifs d’un portefeuille à partir de variables explicatives choisis par des experts du domaine (gestionnaire de portefeuille, quant, risk manager, strategists), il est possible d’expliquer les influences de toutes les variables, d’analyser les causes racine et surtout de rendre le processus de prise de décision complètement explicable.

De plus, les capacités de calcul haute performance de la plateforme PROJECTOR™ permettent d’ajouter des centaines de variables explicatives dans le modèle d’IA causale tout en gardant une performance de calcul en temps réel de l’ordre de quelques secondes. La plateforme permet alors d’intégrer ces modèles dans des stratégies de trading dynamique à plus haute fréquence ou encore d’explorer un plus grand ensemble de données plus complexes. Enfin, les capacités des modèles d’IA causales peuvent être étendu à des méthodologies plus robustes sur la prédiction d’aversion au risque du marché en implémentant des scénarios «what-if» et des scénarios de stress-test pouvant être subjectifs à chaque expert du domaine.

Contact :

Site web: www.scalnyx.com

SCALNYX SAS, 5 Avenue Ingres, 75016 Paris, France

+33 6 45 32 83 70 – info@scalnyx.com