Sur un plan économique

Est-il préférable d’acheter mes locaux professionnels en pleine propriété ou en démembrement ?

A un moment donné, pour un entrepreneur qui loue ses locaux professionnels, peut se poser la question de savoir s’il continue dans cette voie, ou s’il n’aurait pas intérêt à les acheter.

Et s’il envisage cette acquisition, via une SCI ou en direct, comment s’y prendre compte tenu de sa situation et de ses objectifs à court, moyen et long terme ?

Parmi le champ des possibles, on peut notamment envisager une acquisition immobilière :

- En pleine propriété, en soumettant les revenus immobiliers de l’acquéreur à son impôt sur le revenu dans la catégorie des revenus fonciers. Le bien est alors loué à sa société d’exploitation soumise à l’IS.

- En pleine propriété, l’acquisition étant effectuée par l’entreprise assujettie à l’IS, qui utilisera les locaux pour son propre usage.

- Ou bien en démembrement de propriété, l’usufruit du bien immobilier étant acquis temporairement par la société d’exploitation, et la nue-propriété par son dirigeant (ou sa SCI, avec 2 associés minimum à la création).

Le démembrement de propriété est une pratique issue du droit romain et qui a été redéfinie en 1804 au travers notamment de l’article 578 du Code Civil. Correctement utilisé, il constitue aujourd’hui un bon outil de gestion et de transmission du patrimoine, parmi d’autres. L’usufruit et la nue-propriété sont des droits réels, issus d’un « partage » de la propriété entre d’une part l’usufruitier qui a le droit d’utiliser le bien et d’en percevoir les revenus (usus et fructus), alors que c’est une autre personne, le nu-propriétaire, qui a le droit d’en disposer (abusus) en devenant plein propriétaire au terme du démembrement.

Comme toujours, chaque solution à ses avantages et ses inconvénients, plus ou moins accentués selon les situations personnelles de chacun. Sans suspens, il n’y a pas de schéma magique…

La 1ere hypothèse d’investissement a, en principe, le mérite de la simplicité. En théorie du moins, car c’est plus ou moins vrai suivant les cas de figures, même ici (outre l’économique et la fiscalité des revenus, il peut être opportun de porter une attention particulière à différents sujets si l’on souhaite atteindre les objectifs de l’associé, comme par exemple : le juridique, la compta – tiens, est ce qu’il ne serait pas préférable de mettre en place une comptabilité commerciale dans ma SCI même si je n’y suis pas obligé ? – la transmission à titre gratuit, suivant que l’on se trouve dans un contexte franco-français ou avec un ou plusieurs éléments d’extranéité, suivant la qualité des associés, …). Mais ne compliquons pas. Sous l’angle qui nous intéresse aujourd’hui, les choses sont, il est vrai, relativement balisées : en cas d’emprunt amortissable massif, et jusqu’à son échéance, il y a « l’effet ciseaux » qui conduit l’associé assujetti à ‘IR dans la catégorie des revenus fonciers à être imposé sur des revenus dont il ne dispose pas. Cela peut devenir gênant…

Et plus sa TMI sera élevée, avec les prélèvements sociaux voir la CEHR s’additionnant, et plus la note fiscale risque d’être douloureusement perçue. Sans parler de l’effet sur le plafonnement éventuel de l’IFI, que le résultat soit effectivement appréhendé par l’associé ou laissé dans la société.

La seconde option paraît également plutôt simple : l’IS, dans le cas d’un bien doté d’un fort rendement locatif, est intéressant du fait notamment de la charge « fictive » que représente l’amortissement de l’immeuble inscrit au bilan et utilisé dans le cadre de l’activité professionnelle. Cela signifie généralement plus de liquidités pour la société d’exploitation, dont le bénéfice est imposé à un taux de droit commun de 25 % (hors taux réduit éventuel de 15 % pour les 38 120 premiers euros de résultat net imposable). L’associé personne physique ne sera imposé quant à lui qu’en cas de distribution de dividendes. Cela signifie le plus souvent pour lui, si sa TMI est élevée, un allègement de l’imposition de son foyer fiscal, voir un plafonnement de l’IFI éventuel, par rapport à une solution avec perception de revenus fonciers (cas 1).

En revanche, pour faire simple, le souci, à l’IS, c’est la sortie : lors de la revente du bien amortissable inscrit au bilan, sa valeur nette comptable est réduite de l’amortissement pratiqué depuis son acquisition par la société d’exploitation, et cela vient souvent gâcher un peu la fête…

Au passage, rappelons que comme pour toute société IS, la perception de la trésorerie par l’associé n’est possible que soit par retrait sur le compte courant d’associé, soit via distribution de dividendes, ou bien encore par réduction de capital ou liquidation de la société.

Le troisième cas envisagé ici, appelé généralement « démembrement ab initio« , a sur le papier l’avantage d’allier le meilleur des deux mondes : vivre à l’IS, et mourir à l’IR ! En effet, la fiscalité de l’IS s’applique pendant la durée du démembrement pour la société qui a acheté le droit réel d’usufruit. L’associé, détenteur direct ou via SCI de la nue-propriété des locaux professionnels, ne perçois aucun revenu immobilier, et n’est donc pas imposé en revenus fonciers. Il est en revanche susceptible de percevoir des dividendes issus de la société d’exploitation, sur les économies d’imposition réalisées par cette dernière (par rapport à une situation avec bail commercial et paiement d’un loyer à un tiers). Il peut également effectuer des retraits non taxés sur son compte courant d’associé si la situation de la société d’exploitation le permet, et si ce dernier est créditeur bien évidemment.

A l’issue du démembrement, l’usufruit s’éteint et la pleine propriété est reconstituée gratuitement entre les mains de l’associé ou de la SCI qui détenait la nue-propriété. Ainsi, en cas de revente ultérieure du bien immobilier, c’est la fiscalité de l’associé qui s’appliquera lors de la cession. Si ce dernier est une personne physique agissant dans le cadre de la gestion de son patrimoine privé, ce sera celle des plus-values immobilières privées des particuliers, qui aboutit avec les abattements IR & prélèvements sociaux à une exonération totale au bout de 30 ans de détention. Ce type de schéma relève cependant davantage de la mécanique de précision, et requiert l’intervention de professionnels rompus à ces questions.

Mais qu’en est-il dans les faits ? Illustration en image, au travers d’un dossier réalisé avec notre progiciel SaaS Easy by Exceliances®.

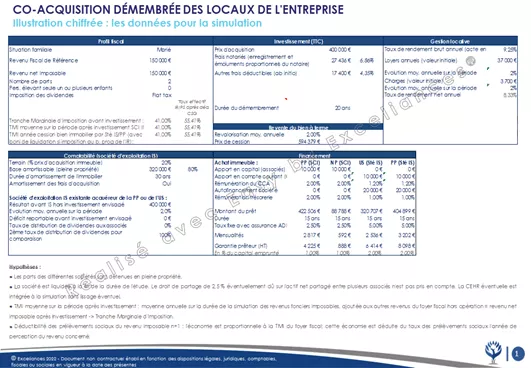

Une chef d’entreprise ne souhaite plus louer ses locaux professionnels, et s’interroge sur trois possibilités de les acquérir. Le tableau ci-dessous résume les principaux paramètres de l’acquisition immobilière envisagée. La durée de détention est de 20 ans (durée du démembrement).

La société d’exploitation disposant de trésorerie, une partie est utilisée pour financer l’acquisition immobilière (ici : 20 K€). En cas d’apport en compte courant d’associé (CCA) par l’associé, celui-ci récupérera ces liquidités au fil de l’eau, en fonction de la trésorerie annuelle générée par l’activité. Qu’il s’agisse d’acquisition de l’usufruit ou de l’achat en pleine propriété, la société IS ne paye pas de loyer.

Notre chef d’entreprise souhaite qu’en cas de bénéfice réalisé dans sa société à l’IS, le résultat lui soit distribué chaque année intégralement sous forme de dividendes. La trésorerie engendrée n’est donc pas capitalisée dans la structure.

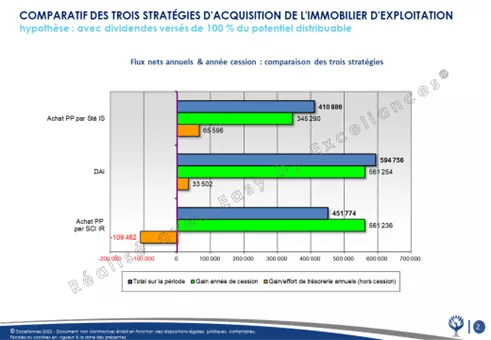

Si l’on s’en tient à une vision « agrégée » sur 20 ans des flux nets perçus par notre dirigeante, l’importance des écarts entre chacun des trois schémas de détention est ici sans équivoque à l’avantage de la solution « Démembrement ab initio« (DAI) : + 31,6 % de total sur la période dans la poche de notre chef d’entreprise par rapport à un achat en pleine propriété via une SCI soumise à l’IR (revenus fonciers), et + 44,7 % par rapport à un achat en pleine propriété via sa société d’exploitation assujettie à l’IS.

Si l’on affine un peu et que l’on tient compte de la date de perception de chaque flux (principe d’actualisation), en comparant également avec une situation dans laquelle la trésorerie serait capitalisée dans la société à l’IS au lieu d’être intégralement distribuée (sauf retrait sur le compte courant d’associé, pour rembourser annuellement ce dernier de ses avances éventuelles consenties à la société), les chiffres vus sous ce prisme financier sont, ici encore, à l’avantage de la solution avec démembrement ab initio.

Une nuance apparaît cependant en cas de distribution intégrale de dividendes : l’écart en termes de taux de rentabilité interne entre les deux schémas d’investissement à l’IS est très faible (TRI de la solution Société IS/PP inférieur de 1,67% seulement par rapport à celui Ab initio).

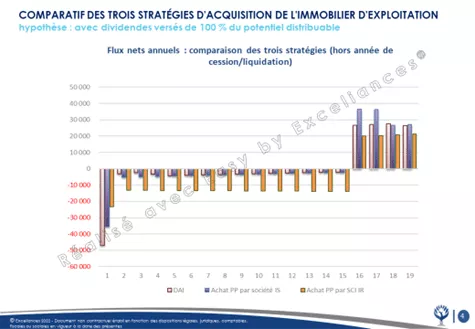

Pour quelle raison ? Rapprochons-nous d’encore un peu plus près : le graphique ci-dessous permet de mieux appréhender les différences en termes de flux nets engendrés par chacun des trois schémas en phase d’acquisition puis de détention du bien (hors flux net de l’année de cession/liquidation). Comme nous pouvons le vérifier au cas d’espèce, le profil de l’investissement ab initio se rapproche très fortement de celui en pleine propriété par la société d’exploitation soumise à l’IS (cas 2).

En revanche, après reconstitution de la pleine propriété au bout de 20 ans de démembrement, l’associé (en cas de détention directe du droit de propriété auparavant démembré) ou sa SCI à l’IR (si c’est cette dernière qui détenait la nue-propriété de l’immeuble) sont ici assujettis à la fiscalité de la plus-value immobilière privée des particuliers en cas de vente de l’immeuble (ou des parts de la SCI). Tout comme dans le cas du schéma d’acquisition de la pleine propriété de l’immeuble via une SCI soumise à l’IR avec bail locatif à la société d’exploitation (cas 1). A la différence du régime de la plus-value professionnelle à l’IS, la base taxable se réduit ici au fil du temps, grâce à un abattement pour durée de détention à compter de la cinquième année, différent à l’IR et aux prélèvements sociaux, qui aboutit en pratique à une exonération totale d’impositions pour le cédant au bout de 30 ans (en cas de durée inférieure avant cession : assiette taxable soumise à l’IR au taux proportionnel de 19 % + 17,2 % de prélèvements sociaux).

Ainsi, avec le démembrement ab initio, l’investisseur retrouve les avantages (et inconvénients) de l’IS pendant la phase de détention des locaux professionnels, tout comme les avantages (et inconvénients) de l’IR à l’issue du démembrement de propriété. Le meilleur des deux mondes, donc : vivre à l’IS, et mourir à l’IR !

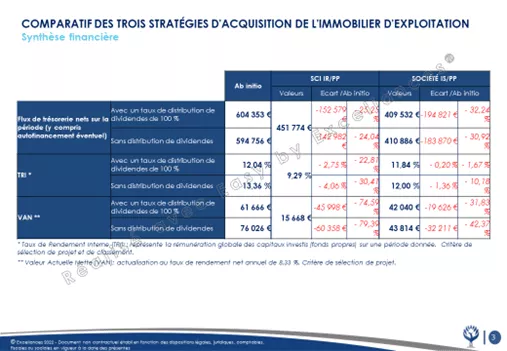

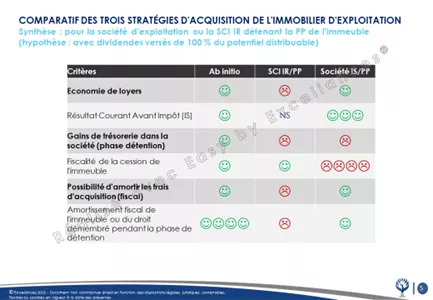

Mais comme toujours, il n’y a pas de schéma magique « tout fait » et universel. Pour s’en convaincre le cas échéant, les 2 tableaux suivants montrent, au cas d’espèce, le résultat de différents critères pour chacune des 3 stratégies d’acquisition envisagées. D’abord du point de vue de la société qui détient l’usufruit ou la pleine propriété des locaux d’exploitation…

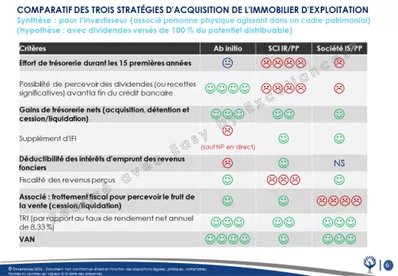

… Ainsi que pour notre chef d’entreprise, associée personne physique agissant dans un cadre patrimonial.

Au final, bien comprendre les priorités, la situation et les souhaits de l’investisseur apparaît comme un préalable au choix optimal (à un instant « t ») du schéma d’acquisition qui lui corresponde le mieux.

Si elle est nécessaire, l’analyse préalable sous un angle économique se doit d’être complétée, suivant les situations, par une analyse tout aussi indispensable et poussée sur les plans juridique, fiscal, comptable et successoral, en vue du meilleur alignement possible des planètes. La mise en œuvre ainsi que le suivi dans le temps de la solution adoptée s’en trouveront facilités.

Cela est d’autant plus vrai pour le schéma ab initio, qui requiert l’intervention de professionnels spécialisés, avec des coûts supplémentaires (pris en compte ici dans les calculs) par rapport aux deux autres schémas présentés : valorisation économique de l’usufruit, faisabilité du schéma, adaptation de l’objet social de la société d’exploitation le cas échéant, statuts de la SCI, …

Pour illustrer, un léger détail, purement pratique, à signaler justement en matière de faisabilité du schéma ab initio : dans les faits, si le cédant des locaux professionnels est assujetti au régime de l’IR et qu’il en cède l’usufruit à une société d’exploitation et la nue-propriété à une autre personne, il y a alors peu de chance que la vente se fasse en l’état sans une négociation appropriée. Car notre vendeur risque bien d’être pénalisé sur le plan fiscal. En effet, lorsqu’un propriétaire soumis à l’IR cède concomitamment l’usufruit temporaire d’un bien à un premier cessionnaire (ici, notre société d’exploitation à l’IS) et la nue-propriété à un second, la vente entre alors dans le champ des dispositions fiscales de l’article 13, 5° du CGI, avec pour conséquences pour le foyer fiscal du vendeur :

- imposition de la valeur de l’usufruit temporaire au titre des revenus (au lieu du régime des plus-values, ce qui est le plus souvent pénalisant),

- et de la nue-propriété en plus-value.

Quelles sont les opérations visées par cette disposition fiscale ? Principalement la vente ou l’apport à une société d’un usufruit à durée fixe, que le propriétaire conserve la nue-propriété du bien ou qu’il la cède à un tiers (BOI-IR-BASE-10-10-30). Les cessions d’usufruit temporaire exclues de l’article 13, 5° du CGI restent celles où le cédant est assujetti à l’IS, ou lorsque la cession porte sur un usufruit viager.

En gestion de patrimoine comme ailleurs, comme le disait Albert Einstein, « tout devrait être rendu aussi simple que possible, mais pas plus » !

Source : Olivier TUBETTI, Fondateur d’Exceliances